Aktuelles

Silber mit größerem Potential als Gold?

Datum: 25.08.2010

Es gibt durchaus Gründe, welche dafür sprechen dass der Silberpreis sich besser als Gold entwickeln wird.

Datum: 25.08.2010

abortion pill over the counter Ph

free abortion pill philippines capricornhorse.com how much is the abortion pill phsymbicort generic date

symbicort generic availability click symbicort generic equivalentwhere to buy abortion pill online

buy abortion pill onlineabortion pill online

abortion pill online chrissimpsonphotography.comdiclofenac

diclofenacisofair

isofairstrattera

strattera onlineeffexor

effexor qualineer.sekemadrin

kemadrin goxenical

xenical standortentwicklung.eumost accurate am i pregnant quiz

pregnancy symptoms quiz am i pregnantlexapro weed and alcohol

lexapro and weed effects blog.larsole.dkover the counter abortion pill cvs

abortion pill over the counterviagra discount coupons online

discount prescription drug cards celticcodingsolutions.comcheap abortion clinics in ga

cheap abortion pill kit onlineprednisolon

prednisolon gocheap abortion pills online

cheap abortion clinics in dallas tx click herecheap abortion clinics in georgia

cheap abortion clinics in houston txcitalopram and alcohol death

citalopram and alcohol cravingsbenadryl pregnancy

benadryl pregnancy rating click hereduloxetine alcohol withdrawal

duloxetine side effects opennarcan vs naltrexone

naloxone vs naltrexoneclaritin pregnancy rating

claritin pregnancy safety squatters.comprednisolon og alkohol

prednisolon kurbenadryl and pregnancy

benadryl and pregnancy categorybuy abortion pill online cheap

can i buy the abortion pill over the countersertraline weight gain

sertraline with alcohol tracyawheeler.comrescue inhaler otc

over the counter asthma inhalersprednisolon 5 mg

prednisolon og alkohol onlineamitriptylin 25 mg tab

amitriptylin citalopram medicinerfaring.sitevivitrol injection

naltrxon click here

Ich rate Ihnen ja schon seit langer Zeit sich einen Bestand an physischem Gold und Silber in Form von Münzen oder Barren anzulegen. Das erst Mal tat ich es bei einem Stand von 11 Dollar pro Unze. Mittlerweile notiert der Silberpreis bei über 18 Dollar pro Unze. Es ist einfach nicht vorhersehbar, wie sich letztendlich die expansive Geldpolitik der Notenbanken und der korrupten Politiker auswirken wird. Doch eins ist sicher: Gold und SILBER werden Ihren Wert stetig behalten! Ich empfehle jetzt explizit jedem dazu sich einen Bestand an Silber in Form von gängigen 1-Unzen Münzen bzw. 1 Kilo Barren anzulegen. Die besten Händler hierfür sind meiner Meinung nach westgold.de und proaurum.de. Noch besser sind natürlich Münzhändler auf Messen wie der IAM oder der Invest oder einer der Anleger- bzw. Rohstoffmessen in Frankfurt, da hier die Anonymität komplett gewahrt wird.

GOLD-SILBER RATIO (oder wie viel Unzen Silber für eine Unze Gold)

Gold und Silber haben gemeinsam, dass sie die meiste Zeit der Menschheitsgeschichte eine monetäre Bedeutung hatten. Die Edelmetalle wurden also direkt als Geld angesehen. Unter anderem aufgrund ihrer Seltenheit, ihrer Beständigkeit und ihrer Teilbarkeit. Gold und Silber waren die ersten Metalle, die in der Bibel erwähnt wurden. Und nicht ohne Grund wird der Besitz von Gold und Silber in alten Erzählungen schlicht mit Reichtum gleichgesetzt. Könige und reiche Händler hatten Schätze, voll mit Gold und Silber, und in den Märchen wurden gute Menschen oft mit Gold und Silber belohnt. Oftmals "soviel sie tragen konnten".

Bei solchen Vorgaben würde es sich beim heutigen Kaufkraft-Verhältnis einer Unze Silber und einer Unze Gold natürlich lohnen, voll auf Gold zu setzen. Ein kräftiger Bursche im Märchen könnte so nach heutigen Wertverhältnissen eine Belohnung im Gegenwert einer kleineren Villa abtransportieren, setzte er auf Silber, würde es gerade für einen neuen Wagen reichen.

Gold wurde allerdings nicht immer höher bewertet als Silber, und darum soll es im Folgenden gehen, nämlich um das Preisverhältnis zwischen Gold und Silber, auch Gold/Silber-Ratio genannt. Das gibt an wie viele Unzen Silber benötigt werden um damit eine Unze Gold zu kaufen.

Für den Silber-Investor ist das Gold/Silber-Preisverhältnis von großer Bedeutung. Dieses schwankte in den letzten 40 Jahren zwischen 10:1 und 100:1, wie man auf dem nachfolgenden Chart erkennen kann.

Im Januar 1920 lag das Tief bei 15,6 Unzen Silber für eine Unze Gold. Im März 1968 fiel es auf 16,2 Unzen und im Januar 1980 wurde kurzzeitig auch ein Wert von 15 erreicht. Das historische Mittel von 15 Unzen hatte mit geringen Schwankungen bis in das Jahr 1875 Bestand (seit 450 Jahren vor Christus immerhin). Das Verhältnis der natürlichen Vorkommen liegt bei 17,5 (Silber) zu 1 (Gold). Das historische Hoch wurde erreicht in den Jahren 1939 bis 1941 mit über 100,57 Unzen Silber für eine Unze Gold. Ähnlich hohe Werte wurden Ende 1990/Anfang 1991 erreicht. Das Tief 2006 im Bullenmarkt der letzten Jahre wurde vorläufig verzeichnet am 19.04.2006 mit 41,7 Unzen. Am 10.10.08 lag es mit 84,4 selbst über dem Hoch des Jahres 2003 von 82,3 (05.06.2003). Aktuell liegen wir bei 66:1 (berechnet mit Goldpreis von 1.240 USD/Unze und einem Silberpreis von 18,78 USD/Unze / Stand: 25.08.2010). Ich erwarte im Zeitraum 2011 bis 2013 mindestens einen Test dieses Tiefs von 2006. Die langfristige Prognose für das Ratio liegt bei 15! Würde das Ratio wieder auf 40 fallen, ergibt sich bei einem gleichbleibenden Goldpreis (1.240$) ein Silberpreis von 31$ pro Unze. Daher auf jeden Fall bevorzugt auf Silber setzen!

Es gibt durchaus Gründe, welche für einen "höheren Wert" von Silber gegenüber Gold sprechen:

• Silber hat eine Vielzahl von Anwendungen in der Industrie, im Gegensatz zu Gold, welches industriell deutlich weniger nützlich ist. Für viele Anwendungen ist Silber unersetzlich.

• Dadurch wird laufend Silber dem Kreislauf entzogen, während bei Gold noch rund 90% des je geförderten Metalls in Tresoren und Schmuckkassetten vorhanden ist und theoretisch auf den Markt gelangen könnte, betragen die Silberreserven einschließlich Schmuck und Silberwaren nur noch 10% der geförderten Gesamtmenge.

Für eine tiefere Kaufkraft einer Unze Silber im Verhältnis zu einer Unze Gold sprechen:

• Die deutlich niedrigeren Goldgehalte in der Erdkruste und dadurch massiv höheren Förderpreise beim Gold.

• Silber ist weniger beständig und kann mit der Zeit anlaufen.

• Silber fällt in verhältnismäßig großen Mengen als „Nebenprodukt“ bei der Förderung von Basismetallen wie Zink oder Kupfer an.

Steigt der Goldpreis an, steigt Silber meist auch an, aber nicht zuletzt aufgrund der Enge des Silbermarkts prozentual stärker als Gold. Sinkt der Goldpreis, passiert das Umgekehrte. Dies bewirkt, dass am Peak eines Edelmetall-Haussezyklus wie zu Beginn der 80er Jahre meist auch das Gold/Silber-Verhältnis auf einem Tiefpunkt ist.

MIT SILBER EIN HAUS KAUFEN?

Im Januar 1980 kostete ein mittleres Einfamilienhaus in den USA 57.900 US-Dollar. Bei einem Silberpreis von 50 US-Dollar je Unze waren somit nur 36 Kilogramm Silber zum Erwerb eines solchen Hauses notwendig. Ende April 2009 kostete ein derartiges Haus im Durchschnitt 169.800 US-Dollar. Gegenwärtig bräuchte man also 300 Kilogramm Silber. In den kommenden Jahren sollte sich das Verhältnis wieder an 1980 annähern. Und 36 Kilogramm Silber würden derzeit nur etwas mehr als 21.500 US-Dollar bzw. 16.900 EUR kosten!

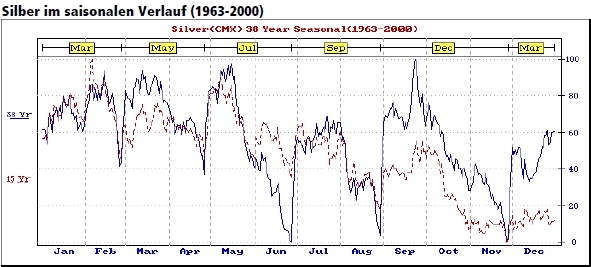

Nach der Saisonalität sieht Silber Ende Juni bzw. im August seine Tiefs. Danach folgt dann ein starkes 2. Halbjahr. Bereits vor 4 Monaten habe ich bei Preisen von unter 14 USD pro Unze Silber gute Kaufchancen gesehen und zum investieren geraten.

Ich bin fest davon überzeugt, dass Silber noch bis Ende 2012 auf 30 bis 40 Dollar ansteigen kann und wir langfristig sogar ein Hoch bei 100 US pro Unze Silber sehen können.

WARUM MAN IN GOLD UND SILBER INVESTIEREN SOLLTE?

Gründe dafür gibt es viele. Sie beinhalten Währungs-, Bank- und Geldgeschichte. Den meisten sind sie unbekannt. Jeder weiß aus eigener Erfahrung, wie unser Geld täglich funktioniert. Aber viele wissen nichts über die Vorgänge auf höherer Ebene, die uns in der Regel verborgen bleiben. Unser heutiges monetäres System hat große Probleme und droht zu kollabieren. Diese Umwälzungen werden Einfluss auf unser aller Finanzen haben, viele werden dabei verlieren – wenige gewinnen. Keine Papierwährung, die je von Menschen geschaffen wurde, konnte auf Dauer bestehen. Einige Beispiele aus der Vergangenheit:

1. Chinesisches Geld, gedruckt auf Baumrinde, wie Marc O` Polo berichtete, wurde zwischen 1260 und 1360 ausgegeben und endete in Hyperinflation.

1. Chinesisches Geld, gedruckt auf Baumrinde, wie Marc O` Polo berichtete, wurde zwischen 1260 und 1360 ausgegeben und endete in Hyperinflation.

2. Das „Mississippi System“ von John Law aus dem Jahre 1716 endete bereits 1720 mit dem totalen Zusammenbruch und Null-Restwert

3. Die „Continental Noten“ aus der Zeit des amerikanischen Bürgerkrieges, ausgegeben 1775 besaßen im Jahre 1780 nur noch 1/40 ihres ursprünglichen Wertes.

4. Das Papiergeld aus der Zeit der französischen Revolution, ausgegeben von 1790 bis 1796 besaß im Jahre 1797 nur noch 1/600 seines ursprünglichen Wertes.

5. Die Mark aus der Weimarer Republik wurde ausgegeben von 1919 bis 1924, zum Schluss hatte sie noch 1 Trillionstel !!! ihres ursprünglichen Wertes.

Aus Schaden wird man klug“, dieses alte Sprichwort trifft leider nicht immer zu. Auch unser heutiges Geldsystem wird wie die oben aufgeführten Währungen durch nichts gedeckt. Mit der Aufgabe des Goldfensters der USA im Jahr 1971 und durch die Aufgabe des Goldstandards, durch den die Regierungen ihr Geld mit Edelmetallen deckten (die USA beispielsweise 35 Dollar je Unze Gold), begann die Zeit expansiver Notenbankpolitik. „Geld“ konnte plötzlich je nach Bedarf aus dem Nichts geschaffen werden – der Wert basierte ab diesem Tag nur noch auf Vertrauen. Tatsächlich basiert heutzutage keine westliche Währung mehr auf dem Goldstandard; den IWF-Mitgliedsländern ist ein solcher sogar verboten. Das gilt übrigens auch für den Schweizer Franken – die Schweiz ist seit 29. Mai 1992 auch Mitglied im IWF.

Ein gefährliches Experiment auf das sich die Welt hiermit einließ. Seit dieser Zeit hat sich eine gewaltige „Blase“ aufgebläht, die jederzeit platzen kann. Deshalb ist es so wichtig, einen Teil seines Papiergeldes in Sachwerte, vor allem Edelmetalle, zu investieren.

GRÜNDE FÜR EIN INVESTMENTS IN GOLD UND SILBER

1. Gold und Silber sind nicht einfach nur Rohstoffe, sie sind Wertaufbewahrungsmittel. Und haben sich bereits seit mehr als 5000 Jahren als solche bewährt. Auch wenn ihnen im Moment die monetäre Funktion zu einem großen Teil genommen wurde, spricht viel dafür, dass sie diese eines Tages wieder erlangen werden.

2. Gold und Silber sind die einzigen Währungen, die nicht von Regierungen geschaffen werden können. Gold und Silber lässt sich nicht beliebig vermehren und wird immer einen Wert besitzen

3. Gold und Silber stellen Werte dar, welche nicht aus der Verschuldung eines anderen Marktteilnehmers hervorgehen (im Gegensatz zu Papiergeld).

4. Alle Regierungen neigen dazu, Geld im Übermaß in Umlauf zu bringen – die Folgen wie Inflation, Hyperinflation und evtl. gar ein totaler Zusammenbruch sind aus der Geschichte hinreichend bekannt.

5. Seit 1995 nahm die Geldmenge stark zu, eine Blase entstand, welche jederzeit platzen kann. Gleichzeitig begannen die Zentralbanken in diesem Jahr, ihre Goldvorräte massiv zu verleihen und zu verkaufen, um den Preis von Gold und Silber zu drücken. Dieser Prozess lässt sich nicht beliebig lange fortsetzen – der Tag wird kommen, da die Manipulationen ins Leere greifen und Gold und Silber steigen müssen.

6. Produktionsdefizit sowohl beim Gold, wie auch beim Silber, welches sich nach dem absehbaren Rückgang von Zentralbankverkäufen in steigenden Preisen niederschlagen dürfte.

7. Öffnung des Goldmarktes in China, was tendenziell Nachfrage nach Gold generieren dürfte, zumal die Asiaten im Allgemeinen eine viel stärkere Beziehung zum gelben Metall haben als die Europäer/Amerikaner.

8. Die jahrelange Edelmetallbaisse hat dazu geführt, dass die Explorationsausgaben von vielen Goldkonzernen gnadenlos zusammengestrichen wurden. Dieser Mangel an aussichtsreichen Projekten macht sich in schwindenden Ressourcen bemerkbar, was mittelfristig auch eine kleinere Produktion bedingen wird. Das wiederum verschärft das Produktionsdefizit mit allen preislichen Konsequenzen.

Die enorm hohe Verschuldung der USA und vieler Länder weltweit wird unser Finanzsystem früher oder später erschüttern lassen. Hohe Inflationsraten und der damit einhergehende Wertverlust des Papiergeldes wird das Vertrauen vieler Menschen in dieses Geld erschüttern – ein schwerer Schlag, da unser heutiges Geldsystem auf Vertrauen darauf angewiesen ist, so wie ein Mensch auf die Luft zum Atmen.

Deshalb sollte man bereits heute gegen den Strom schwimmen und in Gold und Silber investieren, zu einem Zeitpunkt, wo viele die Notwendigkeit dafür noch nicht erkennen, um abgesichert zu sein, wenn es in unserem Finanzsystem kracht.

Ein Wort zu Punkt 4 und zu den angesprochenen Inflationserwartungen:

Die exponentiell ansteigende private und staatliche Verschuldung, welche in allen westlichen Ländern zu beobachten ist, kann theoretisch zwei verschiedene Konsequenzen haben - deflationäre und inflationäre. In der Praxis tritt allerdings fast ausschließlich die inflationäre Konsequenz auf. Wieso?

Kurz gesagt (und zugegebenermaßen etwas vereinfacht): Die Regierungen und die Zentralbanken sehen natürlich die Schuldenproblematik auch. Wenn die Verschuldung über einen bestimmten Grad hinausgewachsen ist, ist es offensichtlich, dass die Schulden praktisch nicht mehr zurückbezahlt werden können. Bei einer restriktiven Geldpolitik würde eine solche ungesunde Überschuldung der Wirtschaft deflationär wirkende Konkurse von Unternehmen und gar von Staaten zur Folge haben - ein Szenario, dass sich keiner wünscht, der an der Macht bleiben will... was also wird in der Praxis fast ausschließlich getan? Die Wirtschaft wird mit günstiger Liquidität versorgt, die Zinsen werden tief gehalten; durch eine starke Ausweitung der Geldmenge ohne einen entsprechenden Produktivitätszuwachs wird die Inflation geschürt.

Typisch für ein solches Szenario sind negative Realzinsen, d.h. dass die Zinsen unter der Inflationsrate liegen. Damit wird die Schuldenlast kleiner, der Wert der Verschuldung sinkt. Die Konkurse und die Wirtschaftskrise/Depression werden kurzfristig vermieden oder verringert, bzw. aufgeschoben...

Allerdings hat die ganze Sache einen Haken: Im Gleichschritt mit der Verminderung des Wertes der Schulden sinkt natürlich auch der Wert der Guthaben der Gläubiger. Sparer, welche anstatt Schulden zu machen Geld auf die Seite legten, werden damit schleichend enteignet und eigentlich dazu gezwungen, für die Misswirtschaft derer, welche die Überschuldung verantworteten, gerade zu stehen.

Und hier treten dann die Edelmetalle ins Spiel - mittels der Edelmetalle können sich Sparer nämlich vor dieser schleichenden Enteignung schützen. Denn das Guthaben an Edelmetallen stellt im Gegensatz zu Papiergeld nicht gleichzeitig die Schulden eines anderen dar.

Natürlich haben die Kreise, welche auf eine Inflationierung hinarbeiten kein Interesse daran, dass sich die Sparer auf diese Weise davor schützen. Das Vertrauen in den Wert des Papiergeldes soll nicht

erschüttert werden! Unter diesen Bedingungen ist es auch plausibel, dass (z.B. mit statistischen Tricks) die effektive Inflation möglichst retuschiert werden und tiefer publiziert werden soll. Ebenso plausibel sind auch Manipulationen der Edelmetallpreise - stellen diese doch unter normalen Bedingungen einen klaren Indikator für die Inflation und das Vertrauen ins Papiergeldsystem dar.

WARUM EIN INVESTMENT IN SILBER?

Zusätzlich zu den Gründen, welche allgemein für eine Investition in Gold und Silber sprechen, hat Silber gegenüber Gold noch ein paar spezielle Eigenschaften:

* Keine westliche Zentralbank hält nennenswerte Silberreserven – die Möglichkeiten zur

Manipulation über Ausleihungen scheinen beim Silber dadurch begrenzt

* Tendenziell sich vergrößernde Industrienachfrage dank den einzigartigen Eigenschaften von

Silber. Dadurch ist die Abhängigkeit vom Schmuckmarkt sehr begrenzt.

* Grosse Lagerbestände wurden im letzten Jahrzehnt abgebaut.

* Silber hatte in der Geschichte oft den Status als Gold des kleinen Mannes und könnte diesen

wiedergewinnen.

* Verbessert sich die Konjunktur, bewirkt das eine höhere industrielle Nachfrage; verschlechtert

sich die Konjunktur, führt das zu geringerem Abbau von Basismetallen.

* Da der größte Teil des Silbers als Beiprodukt bei der Gewinnung von Basismetallen wie Zink

und Kupfer anfällt, führt das zu einem geringeren Angebot an Silber.

* Unelastisches Angebot (da die Basismetallproduzenten nur wegen einem höheren Silberpreis

kaum mehr an Kupfer oder Zink produzieren werden) und Unelastische Nachfragesituation (da

Silber in vielen Anwendungen unverzichtbar ist und oftmals nicht durch günstigere Metalle

ersetzt werden kann), welche im Falle eines Unterangebotes sehr große Preissprünge bewirken

könnte. Zumal der Silbermarkt sehr eng und dementsprechend auch volatil ist.

* Der Silberpreis wird deswegen in einem Edelmetallbullenmarkt tendenziell mehr zulegen als

Gold. Auch weil Silber im Verhältnis zu Gold günstig bewertet

erscheint.

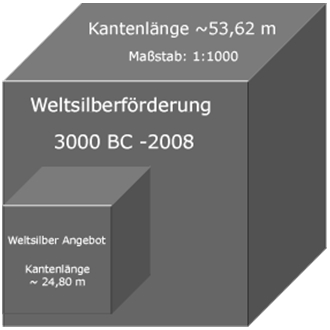

Anders als Gold, unterliegt Silber einen ständigen Verbrauch. Ich gehe davon aus, das nur noch ca. 10% der geförderten Menge dem Kreislauf erhalten geblieben sind, somit nur noch ca. 160.000 to einschl. der Zentralbankbestände aktuell weltweit verfügbar ist. Alles Silber dieser Welt was je mühsam der Erde abgerungen wurde, passt in den Würfel Abbildung rechts. Insgesamt wurden seit 3000 vor Christus rund 1.617.124 Tonnen Silber gefördert.

Investments in Gold und Silber liegen nur bei einem Bruchteil der Anlagen in Rentenpapieren (Staatsanleihen, Bankschuldverschreibungen, Unternehmensanleihen), in Aktien, Immobilien, Lebensversicherungen etc.! Von einer Edelmetallblase sind wir noch weit entfernt.

Es gibt 4 MÖGLICHKEITEN, wie Sie sich entscheiden können:

1) Sind Sie bereits Premium-Abonnent von stockreport.de und konnten in den letzten beiden Wochen extreme Gewinne eintüten? Dann Herzlichen Glückwunsch, Sie haben alles richtig gemacht.

2) Sie sind noch kein Abonnent, wollen aber von den Extremchancen profitieren die Minenaktien mit sauberen Bilanzen und Top-Management derzeit bieten?

Dann melden Sie sich bitte HIER an:

HIER DIREKT ZUR ANMELDUNG >>

www.stockreport.de/neuanmeldung.asp

GO PREMIUM

3) Sie möchten den stockreport-Service erstmal kennenlernen? Dann fordern Sie sich HIER eine kostenlose Probeausgabe inklusive Einstiegshilfe für neue Leser an.

GRATIS PROBEAUSGABE

KOSTENLOSE PROBEAUSGABE MIT EXKLUSIVEM ANGEBOT FÜR 3 MONATE: (der Versand kann bis zu 24 Stunden dauern)

www.stockreport.de/probeexemplar.asp

4) Sie haben kein Interesse bereits frühzeitig bei den künftigen Highflyern einzusteigen und möchten weiterhin den extremen Kursgewinnen nur hinterherschauen? Sie geben sich mit 0,1% ZINSEN AUF IHREM SPARBUCH zufrieden und lassen Ihr Erspartes von der INFLATION auffressen? Sie möchten weiterhin ein LEMMING sein? Dann brauchen Sie unseren Service gewiss nicht!

Alle anderen die nun noch rechtzeitig bei den Gewinneraktien der nächsten Jahre dabei sein möchten und die Weichen für Vermögenserhalt und -zuwachs stellen möchten, finden oben die Links die Sie direkt zur Anmeldung bzw. zur kostenlosen Probeausgabe führen.

Sie entscheiden selbst ob Sie beim größten Trend der nächsten Jahre mit dabei sein wollen.

Neu-Abonnenten erhalten zusätzlich zwei der wichtigsten letzten Ausgaben + eine Einstiegshilfe für neue Leser, sowie die aktuellen Kaufkandidaten (2 bis 3 Aktien) die derzeit auf optimalem Kauf-Niveau liegen.

IHRE VORTEILE AUF EINEN BLICK

VORTEIL 1: Jetzt 3 Monate gratis lesen - Erhalten Sie stockreport.de für 15 anstelle von 12 Monaten

VORTEIL 2: SMS-Service im Wert von rund 400,- EUR GRATIS dazu

VORTEIL 3: Das Abo verlängert sich NICHT automatisch – sondern nur, wenn Sie das auch ausdrücklich wünschen

VORTEIL 4: Bei allen Kursraketen sind Sie in Zukunft von Anfang an dabei

VORTEIL 5: 52 Ausgaben pro Jahr – inklusive Updates bei wichtigen News oder Handlungsbedarf

VORTEIL 6: Direkter Kontakt zum Chefredakteur. Alle Fragen werden gewissenhaft beantwortet.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

EMAIL EINTRAGEN

Mit besten Grüßen

Daniel Schaad

stockreport.de

WEITERGABE MIT QUELLENANGABE UND TEILEN IN DEN SOZIALEN MEDIEN ERWÜNSCHT

GOLD-SILBER RATIO (oder wie viel Unzen Silber für eine Unze Gold)

Gold und Silber haben gemeinsam, dass sie die meiste Zeit der Menschheitsgeschichte eine monetäre Bedeutung hatten. Die Edelmetalle wurden also direkt als Geld angesehen. Unter anderem aufgrund ihrer Seltenheit, ihrer Beständigkeit und ihrer Teilbarkeit. Gold und Silber waren die ersten Metalle, die in der Bibel erwähnt wurden. Und nicht ohne Grund wird der Besitz von Gold und Silber in alten Erzählungen schlicht mit Reichtum gleichgesetzt. Könige und reiche Händler hatten Schätze, voll mit Gold und Silber, und in den Märchen wurden gute Menschen oft mit Gold und Silber belohnt. Oftmals "soviel sie tragen konnten".

Bei solchen Vorgaben würde es sich beim heutigen Kaufkraft-Verhältnis einer Unze Silber und einer Unze Gold natürlich lohnen, voll auf Gold zu setzen. Ein kräftiger Bursche im Märchen könnte so nach heutigen Wertverhältnissen eine Belohnung im Gegenwert einer kleineren Villa abtransportieren, setzte er auf Silber, würde es gerade für einen neuen Wagen reichen.

Gold wurde allerdings nicht immer höher bewertet als Silber, und darum soll es im Folgenden gehen, nämlich um das Preisverhältnis zwischen Gold und Silber, auch Gold/Silber-Ratio genannt. Das gibt an wie viele Unzen Silber benötigt werden um damit eine Unze Gold zu kaufen.

Für den Silber-Investor ist das Gold/Silber-Preisverhältnis von großer Bedeutung. Dieses schwankte in den letzten 40 Jahren zwischen 10:1 und 100:1, wie man auf dem nachfolgenden Chart erkennen kann.

Im Januar 1920 lag das Tief bei 15,6 Unzen Silber für eine Unze Gold. Im März 1968 fiel es auf 16,2 Unzen und im Januar 1980 wurde kurzzeitig auch ein Wert von 15 erreicht. Das historische Mittel von 15 Unzen hatte mit geringen Schwankungen bis in das Jahr 1875 Bestand (seit 450 Jahren vor Christus immerhin). Das Verhältnis der natürlichen Vorkommen liegt bei 17,5 (Silber) zu 1 (Gold). Das historische Hoch wurde erreicht in den Jahren 1939 bis 1941 mit über 100,57 Unzen Silber für eine Unze Gold. Ähnlich hohe Werte wurden Ende 1990/Anfang 1991 erreicht. Das Tief 2006 im Bullenmarkt der letzten Jahre wurde vorläufig verzeichnet am 19.04.2006 mit 41,7 Unzen. Am 10.10.08 lag es mit 84,4 selbst über dem Hoch des Jahres 2003 von 82,3 (05.06.2003). Aktuell liegen wir bei 66:1 (berechnet mit Goldpreis von 1.240 USD/Unze und einem Silberpreis von 18,78 USD/Unze / Stand: 25.08.2010). Ich erwarte im Zeitraum 2011 bis 2013 mindestens einen Test dieses Tiefs von 2006. Die langfristige Prognose für das Ratio liegt bei 15! Würde das Ratio wieder auf 40 fallen, ergibt sich bei einem gleichbleibenden Goldpreis (1.240$) ein Silberpreis von 31$ pro Unze. Daher auf jeden Fall bevorzugt auf Silber setzen!

Es gibt durchaus Gründe, welche für einen "höheren Wert" von Silber gegenüber Gold sprechen:

• Silber hat eine Vielzahl von Anwendungen in der Industrie, im Gegensatz zu Gold, welches industriell deutlich weniger nützlich ist. Für viele Anwendungen ist Silber unersetzlich.

• Dadurch wird laufend Silber dem Kreislauf entzogen, während bei Gold noch rund 90% des je geförderten Metalls in Tresoren und Schmuckkassetten vorhanden ist und theoretisch auf den Markt gelangen könnte, betragen die Silberreserven einschließlich Schmuck und Silberwaren nur noch 10% der geförderten Gesamtmenge.

Für eine tiefere Kaufkraft einer Unze Silber im Verhältnis zu einer Unze Gold sprechen:

• Die deutlich niedrigeren Goldgehalte in der Erdkruste und dadurch massiv höheren Förderpreise beim Gold.

• Silber ist weniger beständig und kann mit der Zeit anlaufen.

• Silber fällt in verhältnismäßig großen Mengen als „Nebenprodukt“ bei der Förderung von Basismetallen wie Zink oder Kupfer an.

Steigt der Goldpreis an, steigt Silber meist auch an, aber nicht zuletzt aufgrund der Enge des Silbermarkts prozentual stärker als Gold. Sinkt der Goldpreis, passiert das Umgekehrte. Dies bewirkt, dass am Peak eines Edelmetall-Haussezyklus wie zu Beginn der 80er Jahre meist auch das Gold/Silber-Verhältnis auf einem Tiefpunkt ist.

MIT SILBER EIN HAUS KAUFEN?

Im Januar 1980 kostete ein mittleres Einfamilienhaus in den USA 57.900 US-Dollar. Bei einem Silberpreis von 50 US-Dollar je Unze waren somit nur 36 Kilogramm Silber zum Erwerb eines solchen Hauses notwendig. Ende April 2009 kostete ein derartiges Haus im Durchschnitt 169.800 US-Dollar. Gegenwärtig bräuchte man also 300 Kilogramm Silber. In den kommenden Jahren sollte sich das Verhältnis wieder an 1980 annähern. Und 36 Kilogramm Silber würden derzeit nur etwas mehr als 21.500 US-Dollar bzw. 16.900 EUR kosten!

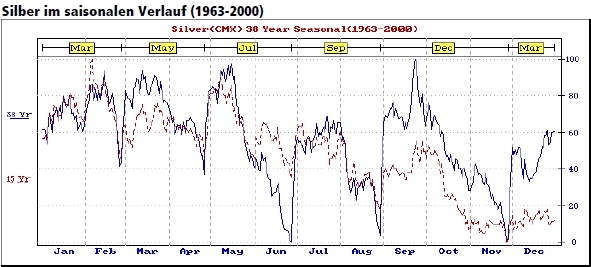

Nach der Saisonalität sieht Silber Ende Juni bzw. im August seine Tiefs. Danach folgt dann ein starkes 2. Halbjahr. Bereits vor 4 Monaten habe ich bei Preisen von unter 14 USD pro Unze Silber gute Kaufchancen gesehen und zum investieren geraten.

Ich bin fest davon überzeugt, dass Silber noch bis Ende 2012 auf 30 bis 40 Dollar ansteigen kann und wir langfristig sogar ein Hoch bei 100 US pro Unze Silber sehen können.

WARUM MAN IN GOLD UND SILBER INVESTIEREN SOLLTE?

Gründe dafür gibt es viele. Sie beinhalten Währungs-, Bank- und Geldgeschichte. Den meisten sind sie unbekannt. Jeder weiß aus eigener Erfahrung, wie unser Geld täglich funktioniert. Aber viele wissen nichts über die Vorgänge auf höherer Ebene, die uns in der Regel verborgen bleiben. Unser heutiges monetäres System hat große Probleme und droht zu kollabieren. Diese Umwälzungen werden Einfluss auf unser aller Finanzen haben, viele werden dabei verlieren – wenige gewinnen. Keine Papierwährung, die je von Menschen geschaffen wurde, konnte auf Dauer bestehen. Einige Beispiele aus der Vergangenheit:

1. Chinesisches Geld, gedruckt auf Baumrinde, wie Marc O` Polo berichtete, wurde zwischen 1260 und 1360 ausgegeben und endete in Hyperinflation.

1. Chinesisches Geld, gedruckt auf Baumrinde, wie Marc O` Polo berichtete, wurde zwischen 1260 und 1360 ausgegeben und endete in Hyperinflation.

2. Das „Mississippi System“ von John Law aus dem Jahre 1716 endete bereits 1720 mit dem totalen Zusammenbruch und Null-Restwert

3. Die „Continental Noten“ aus der Zeit des amerikanischen Bürgerkrieges, ausgegeben 1775 besaßen im Jahre 1780 nur noch 1/40 ihres ursprünglichen Wertes.

4. Das Papiergeld aus der Zeit der französischen Revolution, ausgegeben von 1790 bis 1796 besaß im Jahre 1797 nur noch 1/600 seines ursprünglichen Wertes.

5. Die Mark aus der Weimarer Republik wurde ausgegeben von 1919 bis 1924, zum Schluss hatte sie noch 1 Trillionstel !!! ihres ursprünglichen Wertes.

Aus Schaden wird man klug“, dieses alte Sprichwort trifft leider nicht immer zu. Auch unser heutiges Geldsystem wird wie die oben aufgeführten Währungen durch nichts gedeckt. Mit der Aufgabe des Goldfensters der USA im Jahr 1971 und durch die Aufgabe des Goldstandards, durch den die Regierungen ihr Geld mit Edelmetallen deckten (die USA beispielsweise 35 Dollar je Unze Gold), begann die Zeit expansiver Notenbankpolitik. „Geld“ konnte plötzlich je nach Bedarf aus dem Nichts geschaffen werden – der Wert basierte ab diesem Tag nur noch auf Vertrauen. Tatsächlich basiert heutzutage keine westliche Währung mehr auf dem Goldstandard; den IWF-Mitgliedsländern ist ein solcher sogar verboten. Das gilt übrigens auch für den Schweizer Franken – die Schweiz ist seit 29. Mai 1992 auch Mitglied im IWF.

Ein gefährliches Experiment auf das sich die Welt hiermit einließ. Seit dieser Zeit hat sich eine gewaltige „Blase“ aufgebläht, die jederzeit platzen kann. Deshalb ist es so wichtig, einen Teil seines Papiergeldes in Sachwerte, vor allem Edelmetalle, zu investieren.

GRÜNDE FÜR EIN INVESTMENTS IN GOLD UND SILBER

1. Gold und Silber sind nicht einfach nur Rohstoffe, sie sind Wertaufbewahrungsmittel. Und haben sich bereits seit mehr als 5000 Jahren als solche bewährt. Auch wenn ihnen im Moment die monetäre Funktion zu einem großen Teil genommen wurde, spricht viel dafür, dass sie diese eines Tages wieder erlangen werden.

2. Gold und Silber sind die einzigen Währungen, die nicht von Regierungen geschaffen werden können. Gold und Silber lässt sich nicht beliebig vermehren und wird immer einen Wert besitzen

3. Gold und Silber stellen Werte dar, welche nicht aus der Verschuldung eines anderen Marktteilnehmers hervorgehen (im Gegensatz zu Papiergeld).

4. Alle Regierungen neigen dazu, Geld im Übermaß in Umlauf zu bringen – die Folgen wie Inflation, Hyperinflation und evtl. gar ein totaler Zusammenbruch sind aus der Geschichte hinreichend bekannt.

5. Seit 1995 nahm die Geldmenge stark zu, eine Blase entstand, welche jederzeit platzen kann. Gleichzeitig begannen die Zentralbanken in diesem Jahr, ihre Goldvorräte massiv zu verleihen und zu verkaufen, um den Preis von Gold und Silber zu drücken. Dieser Prozess lässt sich nicht beliebig lange fortsetzen – der Tag wird kommen, da die Manipulationen ins Leere greifen und Gold und Silber steigen müssen.

6. Produktionsdefizit sowohl beim Gold, wie auch beim Silber, welches sich nach dem absehbaren Rückgang von Zentralbankverkäufen in steigenden Preisen niederschlagen dürfte.

7. Öffnung des Goldmarktes in China, was tendenziell Nachfrage nach Gold generieren dürfte, zumal die Asiaten im Allgemeinen eine viel stärkere Beziehung zum gelben Metall haben als die Europäer/Amerikaner.

8. Die jahrelange Edelmetallbaisse hat dazu geführt, dass die Explorationsausgaben von vielen Goldkonzernen gnadenlos zusammengestrichen wurden. Dieser Mangel an aussichtsreichen Projekten macht sich in schwindenden Ressourcen bemerkbar, was mittelfristig auch eine kleinere Produktion bedingen wird. Das wiederum verschärft das Produktionsdefizit mit allen preislichen Konsequenzen.

Die enorm hohe Verschuldung der USA und vieler Länder weltweit wird unser Finanzsystem früher oder später erschüttern lassen. Hohe Inflationsraten und der damit einhergehende Wertverlust des Papiergeldes wird das Vertrauen vieler Menschen in dieses Geld erschüttern – ein schwerer Schlag, da unser heutiges Geldsystem auf Vertrauen darauf angewiesen ist, so wie ein Mensch auf die Luft zum Atmen.

Deshalb sollte man bereits heute gegen den Strom schwimmen und in Gold und Silber investieren, zu einem Zeitpunkt, wo viele die Notwendigkeit dafür noch nicht erkennen, um abgesichert zu sein, wenn es in unserem Finanzsystem kracht.

Ein Wort zu Punkt 4 und zu den angesprochenen Inflationserwartungen:

Die exponentiell ansteigende private und staatliche Verschuldung, welche in allen westlichen Ländern zu beobachten ist, kann theoretisch zwei verschiedene Konsequenzen haben - deflationäre und inflationäre. In der Praxis tritt allerdings fast ausschließlich die inflationäre Konsequenz auf. Wieso?

Kurz gesagt (und zugegebenermaßen etwas vereinfacht): Die Regierungen und die Zentralbanken sehen natürlich die Schuldenproblematik auch. Wenn die Verschuldung über einen bestimmten Grad hinausgewachsen ist, ist es offensichtlich, dass die Schulden praktisch nicht mehr zurückbezahlt werden können. Bei einer restriktiven Geldpolitik würde eine solche ungesunde Überschuldung der Wirtschaft deflationär wirkende Konkurse von Unternehmen und gar von Staaten zur Folge haben - ein Szenario, dass sich keiner wünscht, der an der Macht bleiben will... was also wird in der Praxis fast ausschließlich getan? Die Wirtschaft wird mit günstiger Liquidität versorgt, die Zinsen werden tief gehalten; durch eine starke Ausweitung der Geldmenge ohne einen entsprechenden Produktivitätszuwachs wird die Inflation geschürt.

Typisch für ein solches Szenario sind negative Realzinsen, d.h. dass die Zinsen unter der Inflationsrate liegen. Damit wird die Schuldenlast kleiner, der Wert der Verschuldung sinkt. Die Konkurse und die Wirtschaftskrise/Depression werden kurzfristig vermieden oder verringert, bzw. aufgeschoben...

Allerdings hat die ganze Sache einen Haken: Im Gleichschritt mit der Verminderung des Wertes der Schulden sinkt natürlich auch der Wert der Guthaben der Gläubiger. Sparer, welche anstatt Schulden zu machen Geld auf die Seite legten, werden damit schleichend enteignet und eigentlich dazu gezwungen, für die Misswirtschaft derer, welche die Überschuldung verantworteten, gerade zu stehen.

Und hier treten dann die Edelmetalle ins Spiel - mittels der Edelmetalle können sich Sparer nämlich vor dieser schleichenden Enteignung schützen. Denn das Guthaben an Edelmetallen stellt im Gegensatz zu Papiergeld nicht gleichzeitig die Schulden eines anderen dar.

Natürlich haben die Kreise, welche auf eine Inflationierung hinarbeiten kein Interesse daran, dass sich die Sparer auf diese Weise davor schützen. Das Vertrauen in den Wert des Papiergeldes soll nicht

erschüttert werden! Unter diesen Bedingungen ist es auch plausibel, dass (z.B. mit statistischen Tricks) die effektive Inflation möglichst retuschiert werden und tiefer publiziert werden soll. Ebenso plausibel sind auch Manipulationen der Edelmetallpreise - stellen diese doch unter normalen Bedingungen einen klaren Indikator für die Inflation und das Vertrauen ins Papiergeldsystem dar.

WARUM EIN INVESTMENT IN SILBER?

Zusätzlich zu den Gründen, welche allgemein für eine Investition in Gold und Silber sprechen, hat Silber gegenüber Gold noch ein paar spezielle Eigenschaften:

* Keine westliche Zentralbank hält nennenswerte Silberreserven – die Möglichkeiten zur

Manipulation über Ausleihungen scheinen beim Silber dadurch begrenzt

* Tendenziell sich vergrößernde Industrienachfrage dank den einzigartigen Eigenschaften von

Silber. Dadurch ist die Abhängigkeit vom Schmuckmarkt sehr begrenzt.

* Grosse Lagerbestände wurden im letzten Jahrzehnt abgebaut.

* Silber hatte in der Geschichte oft den Status als Gold des kleinen Mannes und könnte diesen

wiedergewinnen.

* Verbessert sich die Konjunktur, bewirkt das eine höhere industrielle Nachfrage; verschlechtert

sich die Konjunktur, führt das zu geringerem Abbau von Basismetallen.

* Da der größte Teil des Silbers als Beiprodukt bei der Gewinnung von Basismetallen wie Zink

und Kupfer anfällt, führt das zu einem geringeren Angebot an Silber.

* Unelastisches Angebot (da die Basismetallproduzenten nur wegen einem höheren Silberpreis

kaum mehr an Kupfer oder Zink produzieren werden) und Unelastische Nachfragesituation (da

Silber in vielen Anwendungen unverzichtbar ist und oftmals nicht durch günstigere Metalle

ersetzt werden kann), welche im Falle eines Unterangebotes sehr große Preissprünge bewirken

könnte. Zumal der Silbermarkt sehr eng und dementsprechend auch volatil ist.

* Der Silberpreis wird deswegen in einem Edelmetallbullenmarkt tendenziell mehr zulegen als

Gold. Auch weil Silber im Verhältnis zu Gold günstig bewertet

erscheint.

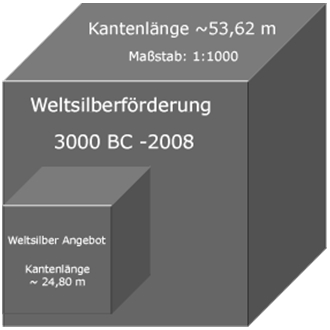

Anders als Gold, unterliegt Silber einen ständigen Verbrauch. Ich gehe davon aus, das nur noch ca. 10% der geförderten Menge dem Kreislauf erhalten geblieben sind, somit nur noch ca. 160.000 to einschl. der Zentralbankbestände aktuell weltweit verfügbar ist. Alles Silber dieser Welt was je mühsam der Erde abgerungen wurde, passt in den Würfel Abbildung rechts. Insgesamt wurden seit 3000 vor Christus rund 1.617.124 Tonnen Silber gefördert.

Investments in Gold und Silber liegen nur bei einem Bruchteil der Anlagen in Rentenpapieren (Staatsanleihen, Bankschuldverschreibungen, Unternehmensanleihen), in Aktien, Immobilien, Lebensversicherungen etc.! Von einer Edelmetallblase sind wir noch weit entfernt.

Es gibt 4 MÖGLICHKEITEN, wie Sie sich entscheiden können:

1) Sind Sie bereits Premium-Abonnent von stockreport.de und konnten in den letzten beiden Wochen extreme Gewinne eintüten? Dann Herzlichen Glückwunsch, Sie haben alles richtig gemacht.

2) Sie sind noch kein Abonnent, wollen aber von den Extremchancen profitieren die Minenaktien mit sauberen Bilanzen und Top-Management derzeit bieten?

Dann melden Sie sich bitte HIER an:

HIER DIREKT ZUR ANMELDUNG >>

www.stockreport.de/neuanmeldung.asp

GO PREMIUM

3) Sie möchten den stockreport-Service erstmal kennenlernen? Dann fordern Sie sich HIER eine kostenlose Probeausgabe inklusive Einstiegshilfe für neue Leser an.

GRATIS PROBEAUSGABE

KOSTENLOSE PROBEAUSGABE MIT EXKLUSIVEM ANGEBOT FÜR 3 MONATE: (der Versand kann bis zu 24 Stunden dauern)

www.stockreport.de/probeexemplar.asp

4) Sie haben kein Interesse bereits frühzeitig bei den künftigen Highflyern einzusteigen und möchten weiterhin den extremen Kursgewinnen nur hinterherschauen? Sie geben sich mit 0,1% ZINSEN AUF IHREM SPARBUCH zufrieden und lassen Ihr Erspartes von der INFLATION auffressen? Sie möchten weiterhin ein LEMMING sein? Dann brauchen Sie unseren Service gewiss nicht!

Alle anderen die nun noch rechtzeitig bei den Gewinneraktien der nächsten Jahre dabei sein möchten und die Weichen für Vermögenserhalt und -zuwachs stellen möchten, finden oben die Links die Sie direkt zur Anmeldung bzw. zur kostenlosen Probeausgabe führen.

Sie entscheiden selbst ob Sie beim größten Trend der nächsten Jahre mit dabei sein wollen.

Neu-Abonnenten erhalten zusätzlich zwei der wichtigsten letzten Ausgaben + eine Einstiegshilfe für neue Leser, sowie die aktuellen Kaufkandidaten (2 bis 3 Aktien) die derzeit auf optimalem Kauf-Niveau liegen.

IHRE VORTEILE AUF EINEN BLICK

VORTEIL 1: Jetzt 3 Monate gratis lesen - Erhalten Sie stockreport.de für 15 anstelle von 12 Monaten

VORTEIL 2: SMS-Service im Wert von rund 400,- EUR GRATIS dazu

VORTEIL 3: Das Abo verlängert sich NICHT automatisch – sondern nur, wenn Sie das auch ausdrücklich wünschen

VORTEIL 4: Bei allen Kursraketen sind Sie in Zukunft von Anfang an dabei

VORTEIL 5: 52 Ausgaben pro Jahr – inklusive Updates bei wichtigen News oder Handlungsbedarf

VORTEIL 6: Direkter Kontakt zum Chefredakteur. Alle Fragen werden gewissenhaft beantwortet.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

EMAIL EINTRAGEN

Mit besten Grüßen

Daniel Schaad

stockreport.de

WEITERGABE MIT QUELLENANGABE UND TEILEN IN DEN SOZIALEN MEDIEN ERWÜNSCHT